股票10倍配资,低息股票配资,炒股配资app > 股票10倍配资 >

-

股票配资平台网 利多因素交织! 豆系市场整体偏强运行

股票配资平台网

股票配资平台网在股票配资中,投资者通常需要支付一定的利息费用来借入资金。这些利息费用通常是根据借入资金的金额和借入的时间来计算的。

来源:中华粮网

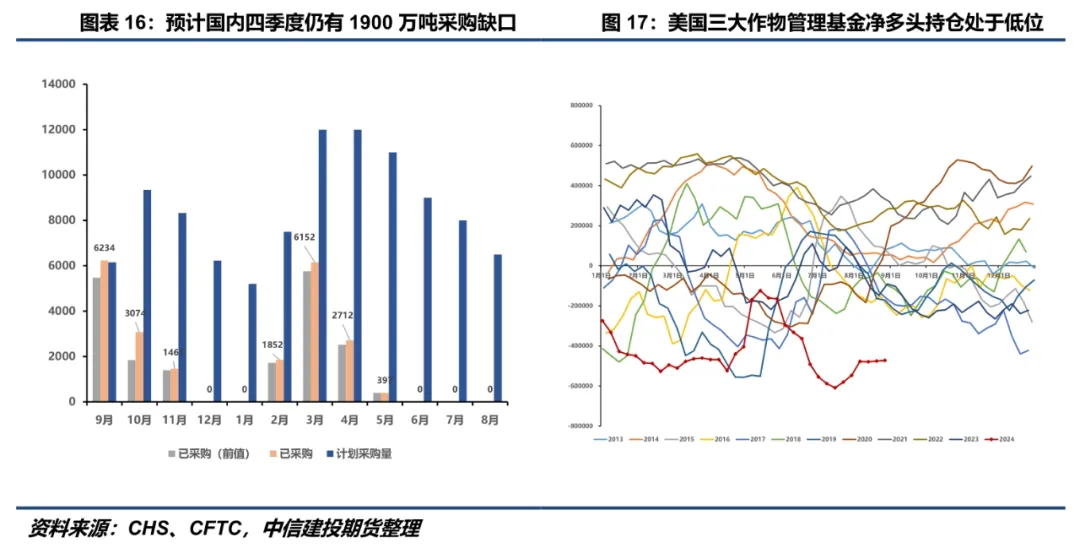

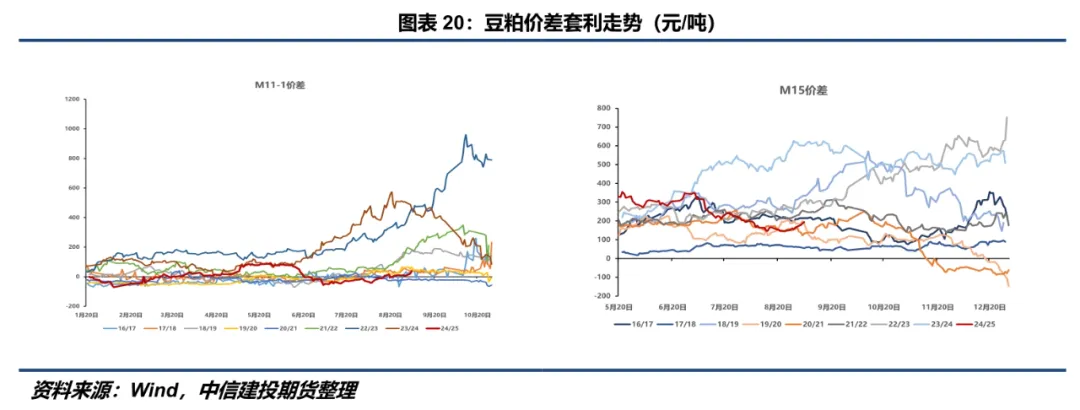

美豆出口边际改善、密西西比河水位偏低、巴西高温少雨天气以及管理基金空头回补共同驱动本周CBOT大豆反弹,CNF报价亦有所走高。随着新作美豆收割临近,短期内我们预计豆系商品估值向上空间仍然受到一定抑制。随后市场关注焦点将转向新作美豆出口以及南美天气交易。国内方面,市场抢跑计价豆粕去库时点到来,叠加美豆走强从成本端传导以及加菜籽反倾销事件影响,共同促使豆粕反弹。我们认为短期在大豆库存仍处高位且油厂无意愿主动降低开机情况下,豆粕现实端的弱势预计还将维持一段时间。中期我们相对看好豆粕估值的抬升,主要基于当前国内四季度买船进度偏慢。年度视角下大豆供应宽松格局暂无法证伪,豆粕中枢最终上行幅度可能有限。策略上我们倾向基于估值逻辑买入11-1价差;同时看多1-5价差,但这需要依赖后期南美天气题材的发酵。

大豆种植与天气形势

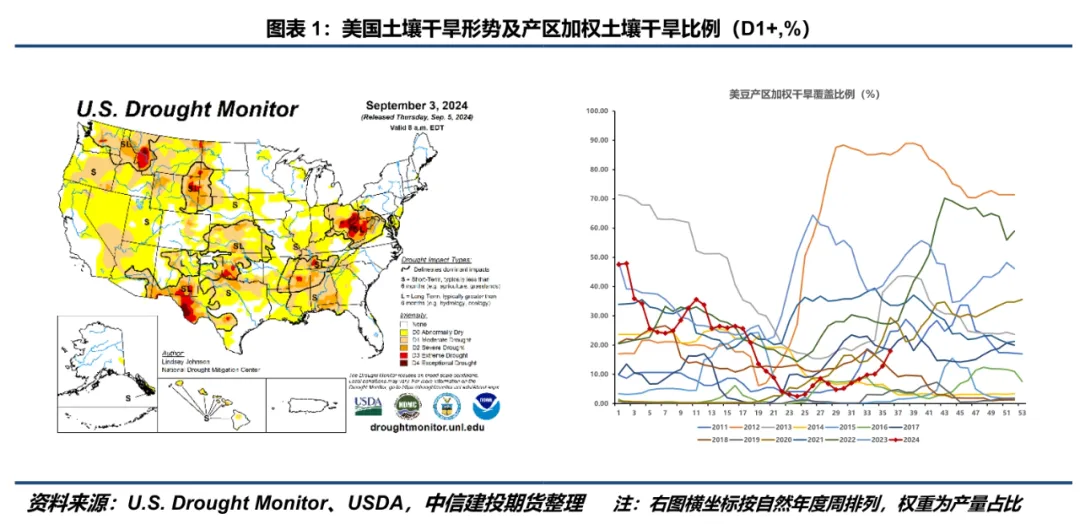

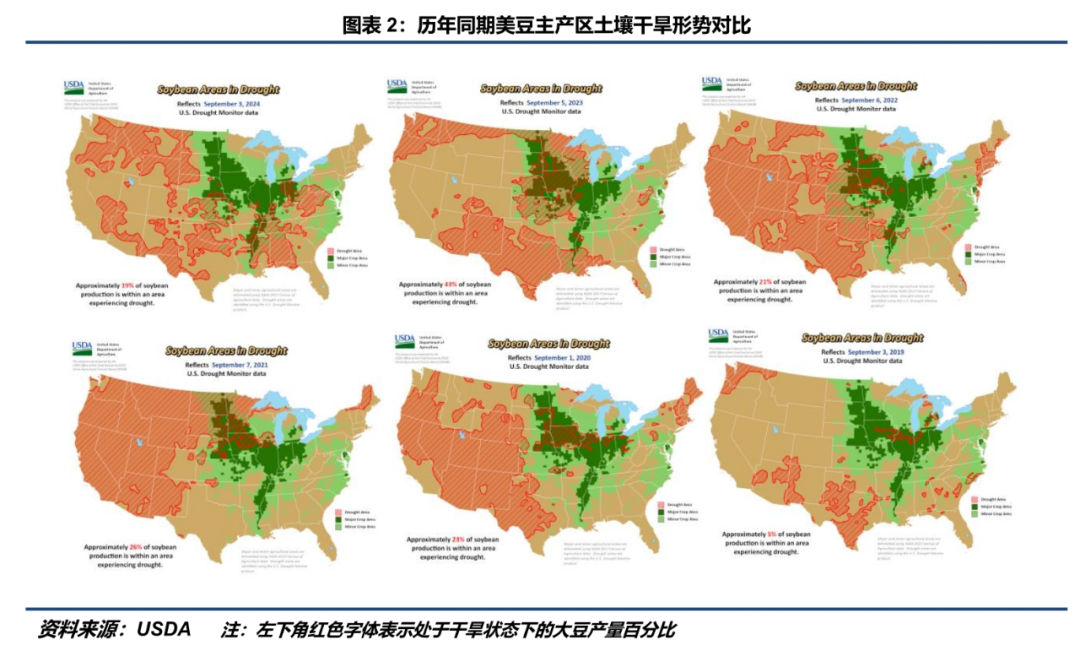

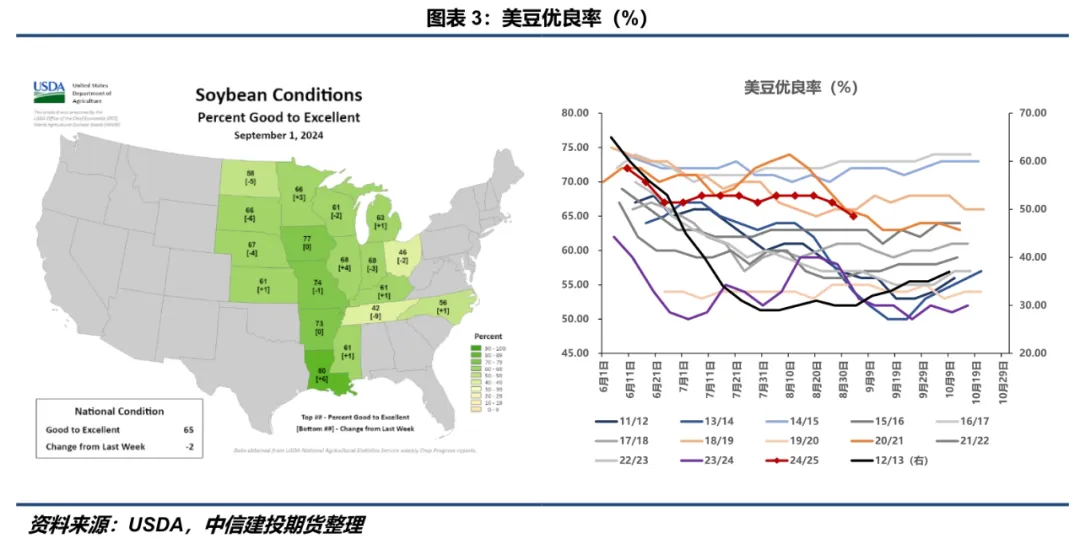

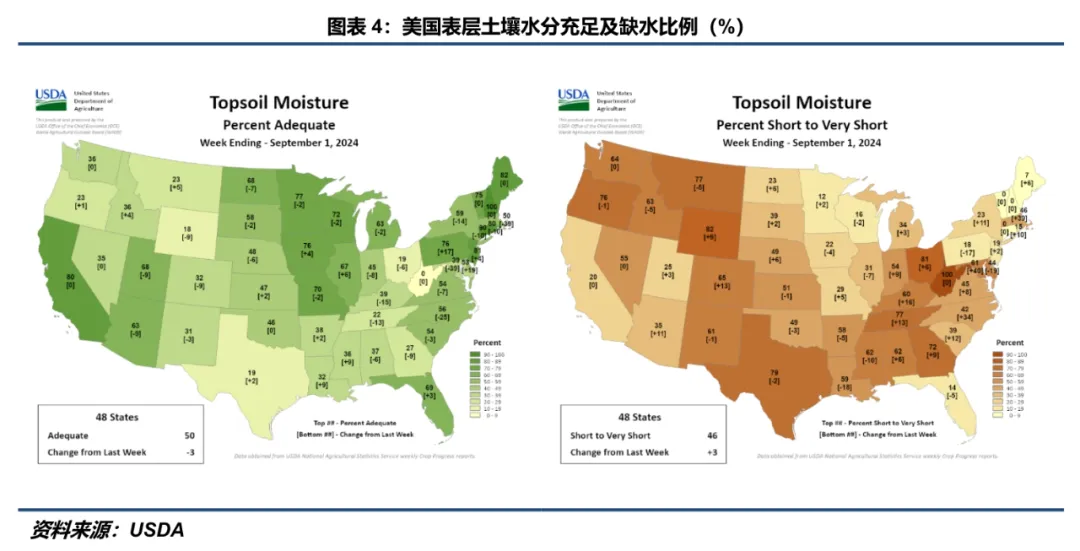

美国:根据U.S. Drought Monitor数据,截至9月3日,美豆十一大主产州加权平均土壤干旱比例为18%,周度环比增加5.13个百分点,较去年同比下降26.29个百分点。截至9月1日,美豆优良率65%,周度环比下调2个百分点。平原地区的南、北达科他州、内布拉斯加州与玉米带东部的伊利诺伊州、印第安纳州、俄亥俄州优良率周度均有所下滑。11大主产州中,爱荷华州、密苏里州以及阿肯色州优良率仍然保持在70%以上。

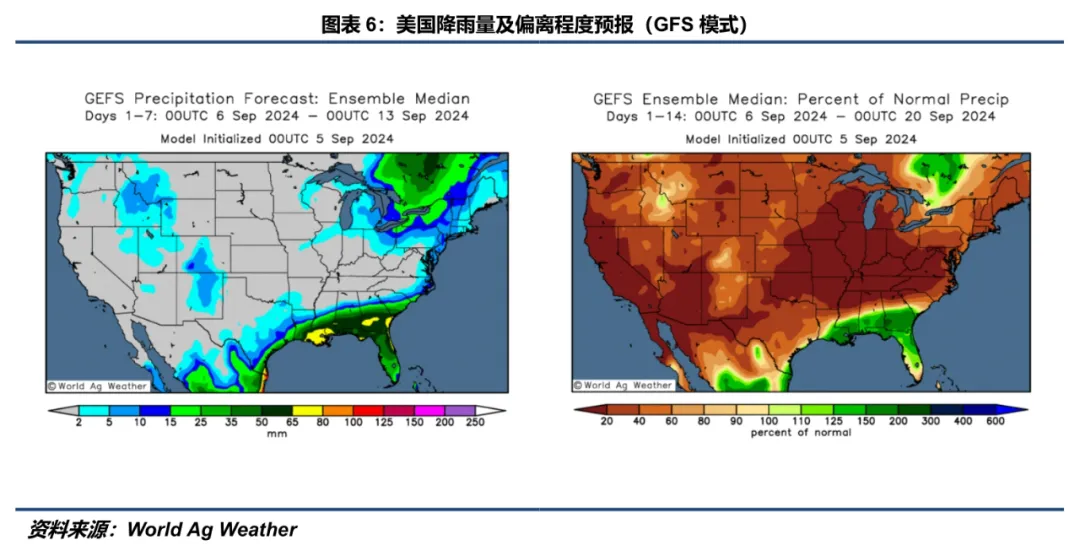

World Ag Weather显示,过去一周(0829-0905),平原地区、玉米带东部地区7天累计降雨量不超过20mm,明尼苏达州、爱荷华州以及堪萨斯州局部区域在20-50mm。过去两周(0822-0905),产区降雨分布差异较大,达科他州、明尼苏达州等地均有区域14天累计降雨量高于历史平均水平,但大部分产区仍然低于历史平均水平。

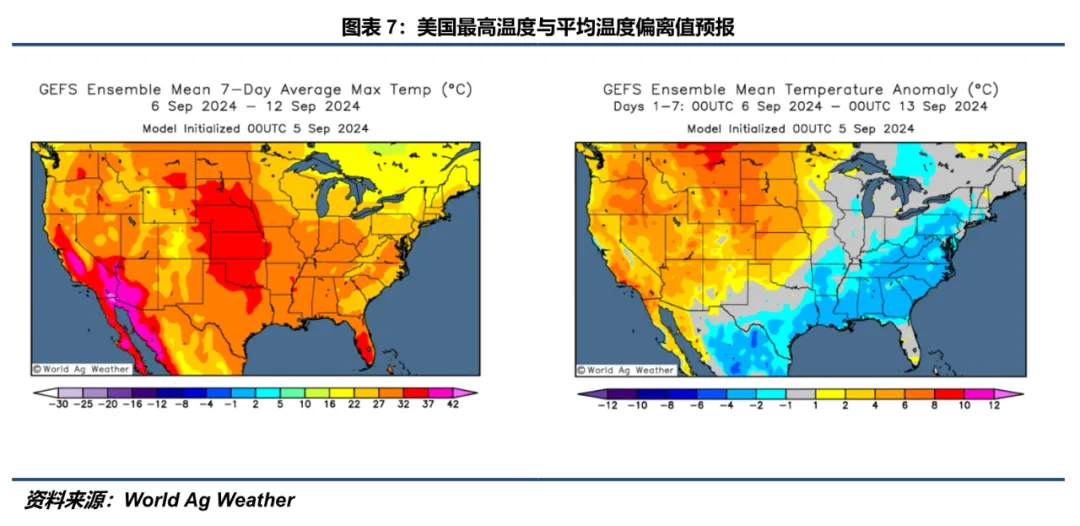

GFS模型显示,在中性情形下,未来一周(0906-0913),绝大多数产区几乎没有降雨,零星区域7天累计降雨量预计也不超过10mm。南达科他州、内布拉斯加州以及堪萨斯州最高气温预计在32℃-37℃,其余产区预计在27℃-32℃。所有产区最低气温预计均在10℃以上,霜冻发生的可能性较低。平原地区平均气温较历史平均水平偏高2-6℃。未来两周(0906-0920),几乎所有产区的降雨量处于深度偏离历史平均水平状态,14天累计降雨量均不超过历史平均水平的20%。(注:天气预报具有实时性,请及时关注World Ag Weather或NOAA的每日预报。)

G3对华贸易

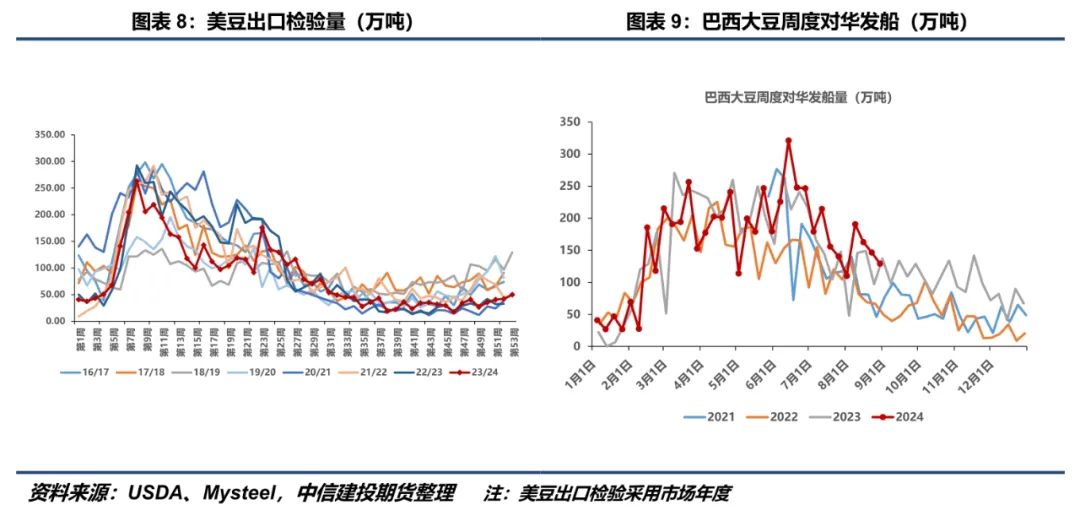

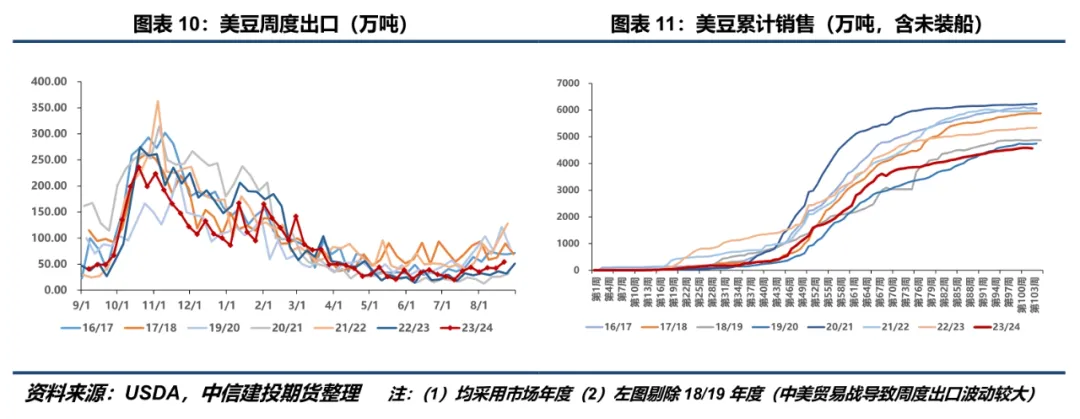

据USDA数据,截至9月3日当周,美豆出口检验量49.87万吨(前值经调整后42.11万吨)。截至8月22日,美豆周度出口54.23万吨(前值42.18万吨);累计出口4393.85万吨(前值4339.61万吨,同期5169.33万吨);累计销售4566.60万吨(前值4580.96万吨,同期5327.47万吨)。周度对华出口7.68万吨(前值5.50万吨),累计对华出口2410.48万吨(前值2402.81万吨,同期3123.77万吨),累计对华销售2451.81万吨(前值2445.53万吨,同期3137.70万吨)。

据数据统计,截至9月1日当周,8月份巴西各港口对中国大豆发船总量为660万吨,环比减少109.2万吨,同比增加69.84万吨;阿根廷各港口(含乌拉圭东岸港口)对中国大豆发船总量为73.29万吨,环比减少13.12万吨,同比增加73.29万吨。

行情小结

我们依然维持Pro Farmer巡查结果发布后市场对美豆利空计价告一段落的主基调,并以此展开后续分析。市场开始新一轮的预期交易,路径主要包括新作美豆的需求(主要是出口)与南美大豆种植。对此展开讨论前,我们先简要回顾8月天气可能对后续美豆单产调整的影响。

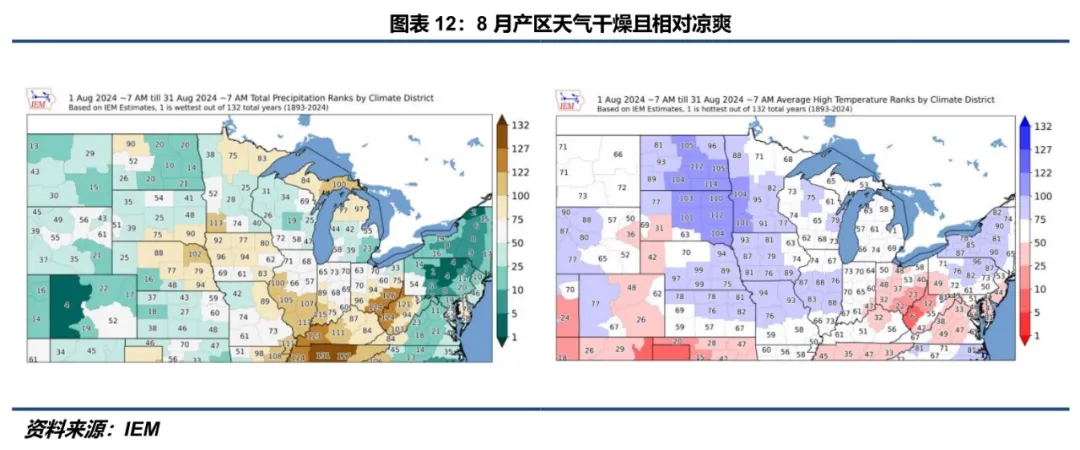

图12显示了8月产区降雨和最高气温的历史分位。除了达科他州和明尼苏达州部分区域外,其他产区在累计降雨量上都处于较后分位,尤其是在爱荷华州、伊利诺伊州、印第安纳州以及俄亥俄州。与此同时,多数产区在最高气温上也都处于较后分位,因此8月产区天气基本可以概括为干燥但相对凉爽。8月份大豆处于鼓粒灌浆期,对雨水的敏感性要略高于气温,因此这样的雨热条件会给大豆生长造成一些影响,但并不显著,各州优良率从月初到月末的变动平均不过4-5个百分点(俄亥俄州除外)。我们理解8月少雨天气可能限制着新作单产朝着53往上发展的空间,但单产落在52-53区间仍然是大概率事件,进而不会对24/25年度美豆宽松格局造成实质性冲击。

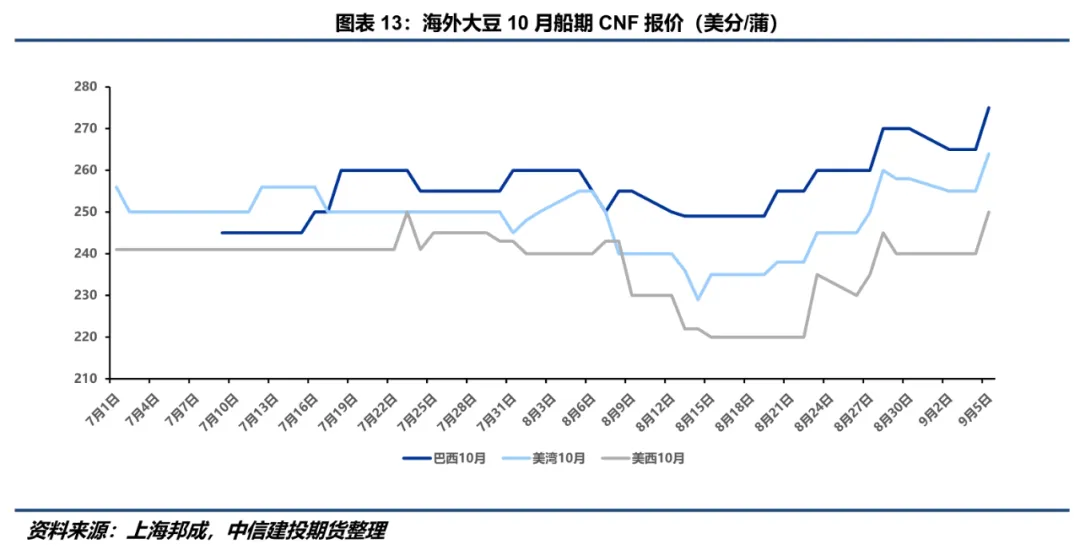

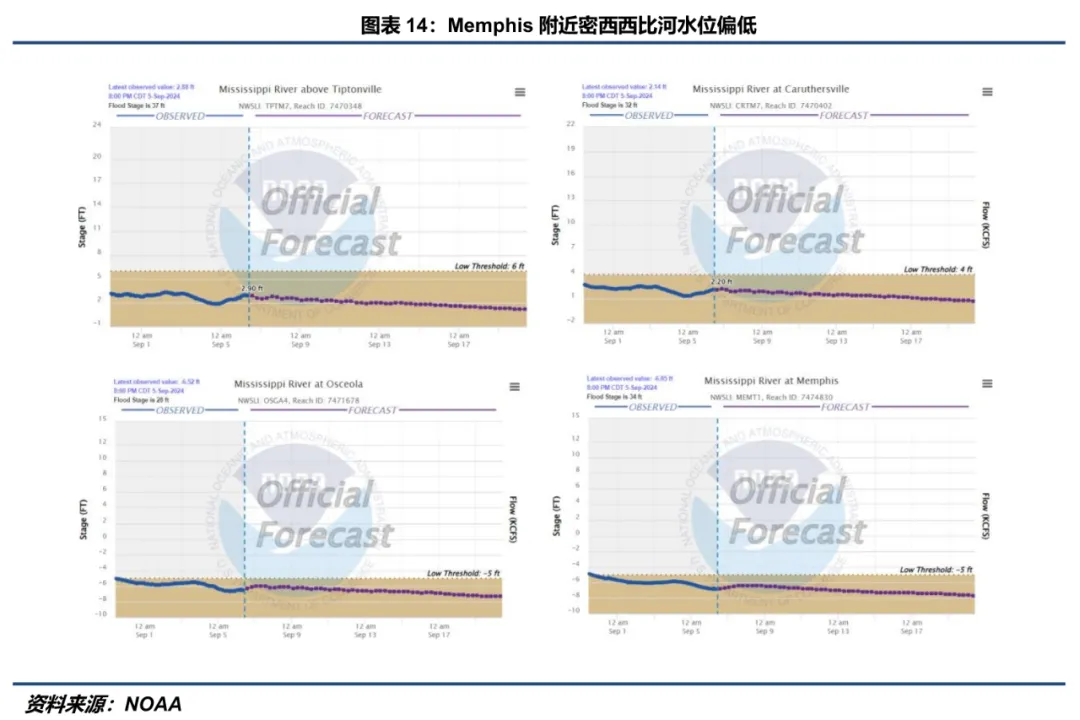

近期美豆出口有边际改善的倾向。尽管USDA出口销售数据有所滞后,但我们仍然可以看到23/24年度的周度出口曲线有一定上抬。最新一周新作美豆对华成交(含70%未知目的地)环比增加150万吨。我们理解这主要是源于中国国内大豆压榨利润持续向好加快油厂买船,并且由于巴西CNF报价高于美豆,也使得油厂更青睐新作美豆。此外,截至9月6日,Memphis(密西西比河岸重要城市)附近几个水位观测点均显示密西西比河部分流域水位已经显著低于低水位阈值(Low Threshold),并且预计至少还会持续半个月。密西西比河是将中西部上游产区大豆运往墨西哥湾的必经河流,河流水位偏低将延长驳船到港时间,并抬升内陆运费,本周美湾、美西CNF报价有明显上涨。如果后续预报得以兑现,届时新作美豆出口可能在运输上遭遇一定阻碍,这亦有利于支撑美豆价格。

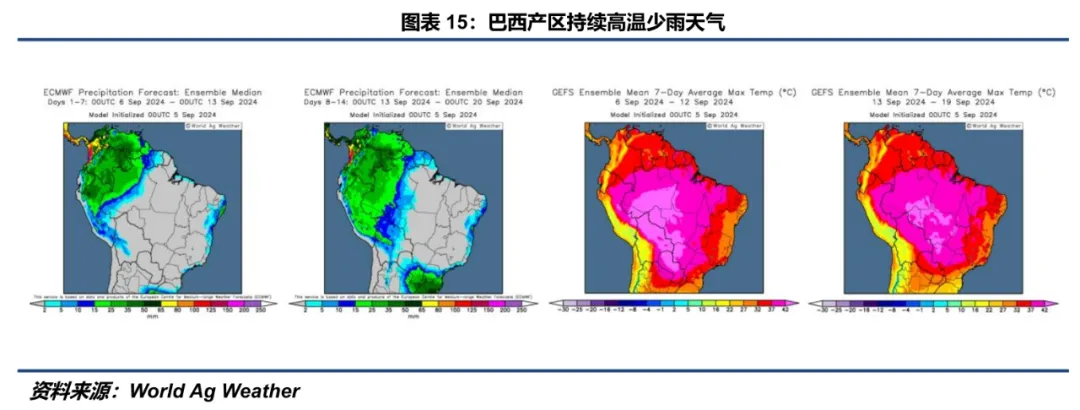

另一方面,根据巴西农业部的信息,今年9月上旬获得大豆播种许可的主产州分别是马托格罗索州(9月7日)和帕拉纳州(9月1日,部分区域)。但7月以来,巴西大豆产区降雨持续偏少,最高气温也在35℃以上,这样的天气条件加剧产区干旱的发展,不利于播种工作的开展。最新预报显示未来半个月除南部的帕拉纳州和南里奥格兰德州有少量降雨外,其余产区几乎没有降雨,同时包括马托格罗索州在内的巴西中部地区最高气温也保持在37℃以上,这可能继续导致产区土壤墒情恶化,并使得大豆播种延迟。

我们认为当前市场对于美豆丰产的利空计价在前期已经充分体现,并伴随丰产格局认知的夯实,9月报告无论是维持单产53.2的预估还是小幅下调都预计不会给美豆价格带来太大影响。9月中旬后美豆的陆续上市将在现实端构筑起压力,预计短期会压制豆系商品的向上反弹。与此同时,9月后市场逐步打开南美天气交易的窗口,当前的巴西天气无疑有利于看多情绪的形成,也有望在出口暂无起色的背景下支撑起美豆的反弹,这部分实质是回归传统的天气交易模式。此外,正如我们在8月月度策略中所提及,中国对新作美豆的买船节奏有望在四季度加快,美豆出口仍然有叙事空间。最后,我们亦注意到近期美盘三大作物(大豆、玉米、小麦)均走出反弹行情,我们理解这可能与管理基金空头回补有关。当前的净多头持仓处于极低分位水平,从历史经验看,管理基金通常会在二季度后期或三季度减少空单持有,尽管启动的时点每年有所差异,但行为模式上却表现出相对的一致性。

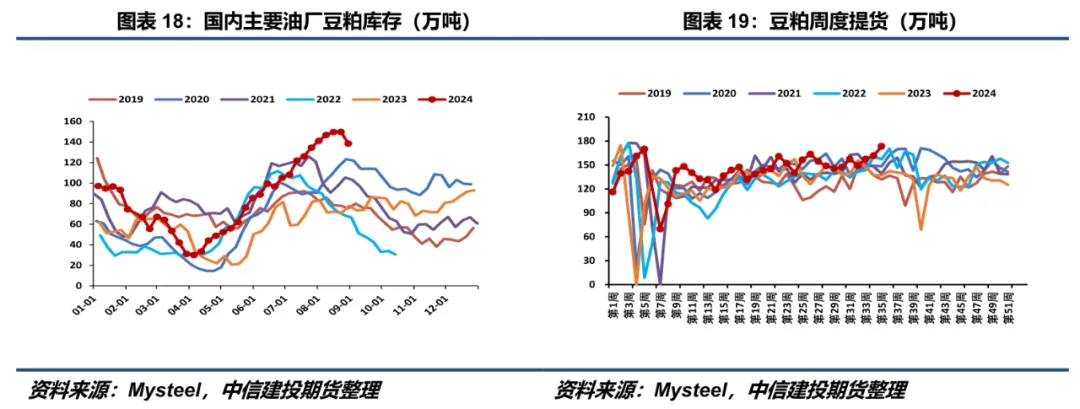

国内豆粕本周亦出现反弹,我们理解这既有自身基本面因素作用,亦有外生事件的驱动。一方面,同美豆类似,市场基本认可此前豆粕的下跌已经较为充分计价现实端的拖累,并倾向提前抢跑去库时点的到来,这为豆粕反弹做好铺垫。而美豆的走强则进一步巩固看多情绪,最终使得豆粕价格重回3000上方。与此同时,在国内中下游企业普遍“买涨不买跌”心态的驱使下,豆粕价格反弹加快了中下游成交和提货节奏,使得豆粕库存周度环比下降,反过来强化了部分市场主体有关去库时点到来的认知,这又有利于价格进一步走强,形成一轮正反馈。另一方面,本周商务部关于加菜籽反倾销的消息带动整个菜系价格大幅走强,豆粕也受此影响,不过幅度并不大。国内豆粕与菜粕的产量及消费均不在一个量级,菜粕基本面的变动难以对豆粕估值造成实质性影响。

我们认为对豆粕去库时点到来的判断仍然需要谨慎。尽管豆粕库存环比下降,但这在一定程度上本身是某种自我预期的实现,国内大豆库存仍然处于高位,拐点还未出现,在榨利较好的情况下,油厂也没有意愿主动减少开机,现实端的累库预计还会持续一段时期,叠加着美豆即将大量上市,在短期内豆粕向上空间仍然会受到一些抑制。中期我们相对看好豆粕表现,这主要基于上文提到过的四季度国内大豆采购缺口依然较大,后期存在原料供应紧缺叙事的可能性。此外,美豆也可能从成本端支撑豆粕。但从年度视角上,我们理解当前全球大豆供应宽松格局暂时无法被证伪,因此豆粕中枢最终上行幅度可能有限。策略方面,从估值角度,当前豆粕价格基本与CBOT大豆价格匹配,单边我们倾向观望。价差上,考虑买入11-1价差,亦主要基于估值逻辑;1-5虽倾向于正套,但这依赖于后续天气题材的发酵。此外,考虑到本周因外生事件推动菜粕大幅上行,使得国内菜粕性价比快速下降,可等待产区加菜籽恢复报价指引后,尝试逢低买入豆菜粕价差。

(本文内容仅供参考,据此入市风险自担)

CFC商品策略研究

(转自:中华粮网)

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 股票配资平台网